「株の初心者は、名の通った優良企業の株を買いましょう」

目にすることのある説明ですが、初心者が「優良企業だ」と思う銘柄は、誰もが納得する説明が可能な企業なので、大多数のマーケット参加者にも優良と認められています。だから、潜在的な期待を上回る成長が継続しないかぎり、株価の大きな上昇は期待できません。

ということは、マーケット全体の下落(ショック安)や、業績の伸びが期待ほどでなかったときの値下がりリスクが気になります。

値上がりの可能性が高くて安全性も期待できるのは、たとえ地味で知名度が低くても、とにかく“価格の安い個別銘柄”です。

とはいえ、価格の安い銘柄には、業績の長期低迷、事業の衰退、サイアクの場合は倒産といった懸念も漂います。

林投資研究所が主宰する「FAIクラブ」は1984年の発足いらい、長きにわたって低位成長株の選定と売買実践をつづけてきました。その概略と、投資手法の魅力を紹介します。

前編 低位株投資の魅力

1.脅威の上昇率

株式市場に上場している個別株の価格は、数百円程度から数万円まで大きく幅がありますが、高いほうが価値があるということではありません。同じ内容(規模)でも、発行株数が多ければ1株あたりの価値は低く、逆に発行株数が少なければ1株あたりの価値は高くなる……こういう割り算の問題です。

しかし、価格帯によって値動きには差が生じます。

少し寄り道して、株価変動の理屈に触れましょう。

単純に、業績が伸びれば価格が上がりますが、例えばIT(情報技術)事業の内容で将来性の評価が高まるといった、すぐに業績には表れない要素で買われるケースが日々みられます。また、その値上がり状況が短期的な投機資金を呼び込んで人気化するなど、「計算」だけでは説明できない価格変動があるのです。

表面的な理論だけで株価変動を説明する専門家もいますが、本当は、総合的に「人気の推移」としかいえないのです。多くの解説は、都合のいい観点を持ち出して投資家を言いくるめる、そんな色彩のものばかりです。

本題に戻ります。

前述した「人気の推移」は、参加者の感情を含めます。例えば理論的に銘柄を選ぶファンドマネージャーであっても、好き嫌いなど個人的な感性で決断する部分は否定できません。

そんな、つかみどころのない株価変動を考えるうえで、価格帯が低い銘柄ほど「変動率」が大きいという点に注目しなければなりません。単純な話、株価が100円の銘柄は100円幅上がるだけで2倍ですが、株価5千円の値がさ株は5千円幅も上昇して「1万円」に到達しないと2倍にならないのです。人間がかかわっている以上、不合理な部分は多々あるのです。

価格帯が低い銘柄ほど上昇したときの率が大きく、たいていは高値から長期的に下げているため、下値不安が少ないという安心感もあります。

ちなみに、価格の高い銘柄を「値がさ株」と表現しましたが、安い銘柄を「低位株」と呼び、中間に位置する銘柄を「中位株」といいます。その基準はとくに決まっていないのですが、私たちがFAIクラブで銘柄を選ぶ際、以前は「400円未満」と決めていました。しかし、多くの上場企業が株式併合(注)を実施した結果、全体的に価格の絶対値が上がってしまったため、現在は「700円未満」を低位株と定義して銘柄を幅広く観察しています。

(注)株式併合

取引所で売買される株式の最低単位(単元株数)は以前、「1,000株」が主流でしたが、1株の銘柄あり、100株の銘柄あり、2,000株の銘柄ありとバラバラでした。取引所はそれを100株に統一したのですが、それを機に、おそらく最低投資金額を極端に下げたくない企業が、例えば「10株→1株」という株式併合を実施したのです。

企業の内容も価値も変わりませんが、最初に説明した割り算の問題で、「10株→1株」の併合なら、例えば500円だった株価は自動的に5,000円になったのです。

2.長期トレンドに注目

毎日のように多くの上場株が自由に売買され、たった1日で5%、10%、それ以上に上昇または下落する銘柄があります。1日でそれほど企業価値が変化するはずがないので、こんな事象からも、前述した「人気の推移」という説明が妥当だといえますね。

さて、ニュースや市況解説では目立って変動した銘柄を取り上げますし、多くの投資家が月単位、年単位で株を保有するにもかかわらず、「1日」を切り取って読みもの的な文章を発信しています。

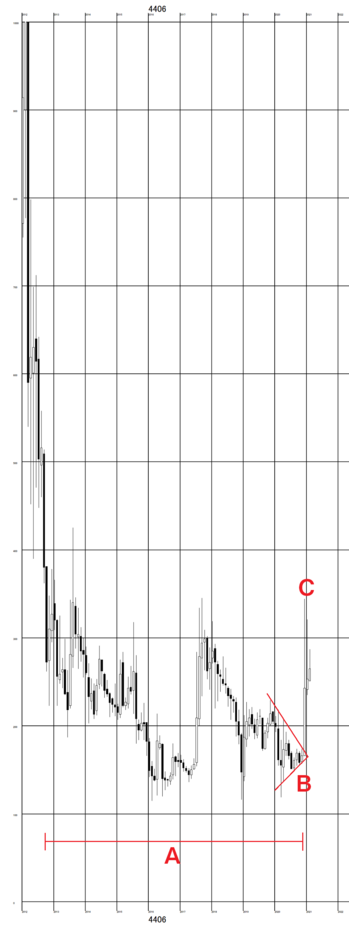

投資家は、そんなドラマ仕立ての観点に引っ張られがちですが、株価が上げ下げするサイクルは、実は数年単位なのです。下に実例を示します。「月足」なので、1本の足が1カ月、示した期間は9年と2カ月におよびます。

新日本理化(4406)は最近、水素エネルギーの材料で買われて話題となりました。政府が力を入れていくとみられることから、水素エネルギーに関連する技術に強みをもつ同社が人気化したのです。

この材料を話題にする投資家は、目先の1カ月、あるいは2カ月といった短めの期間で「利益を上げよう」と値動きを注視しているのでしょうが、私たちが最初に目を向けるのは、5年、10年という長期サイクルです。

その観点で月足を見ると、1,297円の高値をつけた2012年から約9年も下げトレンド+安値低迷をつづけていたことがわかります。「100円台から300円超まで上がった」とか「その後は200円台で往来をみせている」といった観察が、とても短期的なもの、わるくいえば“近視眼的”な観点だという認識が生まれるのです。

では、FAIクラブでは、この月足から何を感じるのでしょうか。

A 安値低迷が長期間(上げるエネルギーが蓄積されている)

B 底練りの末期に値動きが収れんした(三角形のような形がある)

C その状態から、長期低迷を打破する陽線が立った

以上のことから、次のように考えます。

- 直近の上げは、長期サイクルが上昇に向かう兆しか

- もしそうなら、数年間あるいは短期的な急上昇があり得る

- 今回の上げは読めなかったが、これから買い戦略を考えてもよさそうだ

短期的な予測を当てるのは、実はとても難しいものです。

短期間で動く範囲は限られているために、「予測が当たる」と錯覚しやすいだけです。

結論として、長期のトレンドを落ち着いて観察するほうが、「トレンドを読むことができる」といえるはずです。

このような考察から、月足観察の効用を認識できます。また、株価のトレンドが想像以上に長期にわたること、そして低位成長株を狙った買い戦略に優位性があることも理解できます。

3.月足観察における最大のポイント

この場で月足の観察法をすべて説明することは割愛しますが、安値にいる銘柄が上昇に向かうタイミングをさぐるときに最もよく使う観点を2つ、紹介しておきましょう。

■整理

相場が大きく下落したとき、次に再び大きく上昇するためには、「整理」の期間が不可欠です。

大きく下げたということは、評価損を抱えているマーケット参加者が多数いるということです。少し戻れば当然、少ない損で逃げる、損益トントンで逃げる……いわゆる「やれやれの売り」で株価は抑えられてしまいます。

しかし、こういった売りは、時間の経過とともに減っていきます。

時間がたつうちに、換金のため、別の銘柄に乗り換えるため、単純な断念などで損切りに踏みきるので、“潜在的な売り”が減るのです。「因果玉が少なくなる」なんて表現もあります。

■兆し陽線

新日本理化の例でもわかるように、安値圏での小動きは、「いつでも動く状況」であることを示唆しています。安値圏なので、「動く」=「上昇する」です。しかし、決め手とはなりません。

そんな安値の状況、すなわち、誰も注目しない状況から長い陽線が出現すると、「明らかに流れが変わった」「ここまで長期に低迷していたのだから、長期の上げトレンドに移った可能性が高い」と判断することが可能です。大きな下落と長期の安値低迷で蓄積された上昇のパワーが、解き放たれるということです。

いかがでしょうか?

99%の投資関連情報が、きわめて短期間の動きを切り取っているのに対し、こういった長期波動の観察には、恣意的な捉え方や偏った見方が入り込む余地が少ないのです。

4.低位株が上昇する3つのパターン

低位株といっても、安値にいる理由はいくつか考えられます。

それによって上昇する理由も異なります。

私たち個人投資家が買うべき「本当の意味の優良株」とはなにか──3つのパターンに分類してみました。

(1)優等生の人気復活

株式市場における注目テーマの変遷など、いろいろな要因がありますが、業績が常に安定しているのに、長期波動で安値圏に甘んじる時期をみせる銘柄があります。前項で示したような月足観察のポイントを理解していると、おおよその買い場、「買っておいて損はなさそうだ」と思えるタイミングをつかむことが可能です。

(2)劣等生の成績向上

これこそ、おもしろい観点です。

現時点で業績が好調、かつ市場で人気化している銘柄は、さらなる業績の向上、つまり強気筋が「おっ」と感じるほどの変化をみせないと株価が上昇しません。多くのマーケット参加者の期待を含んだ株価水準に、すでに到達しているからです。

でも、「現在の業績が低迷している」「今後、好転する公算が大きい」となれば、株価がさらに下がるよりも上昇する可能性が高い、と判断できます。たとえ現在が赤字で、来期の予想がトントン程度でも、「変化」という点で大注目すべきことなのです。

冒頭でも触れたように、一般にいわれる優良企業ではなく、こうした変化をみせる銘柄こそが真の優良株なのです。成績優秀な生徒よりも、劣等生のほうが伸びしろが大きい、という論理ですね。

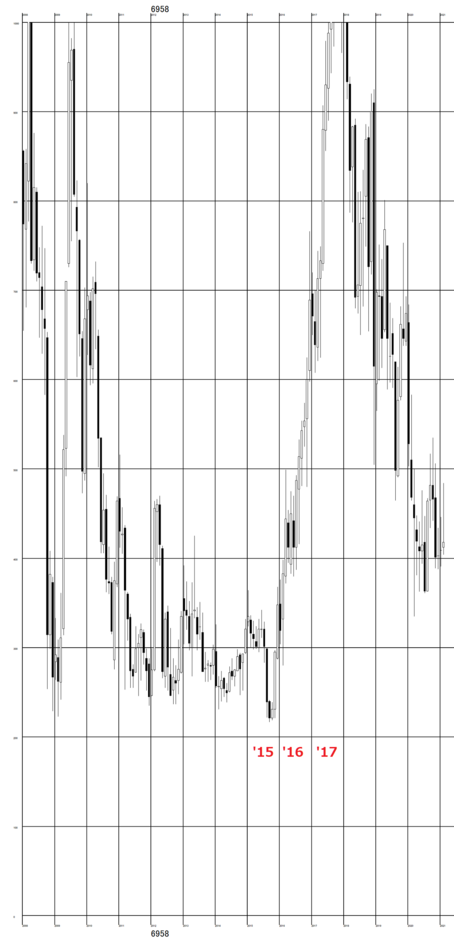

理屈だけでなく、実例も示しましょう。以下に示すのは、2016年から2017年にかけて大暴騰した日本CMK(6958)の月足です。私たちがFAIクラブで注目し、上昇直前に買い銘柄に選定して成功した事例です。

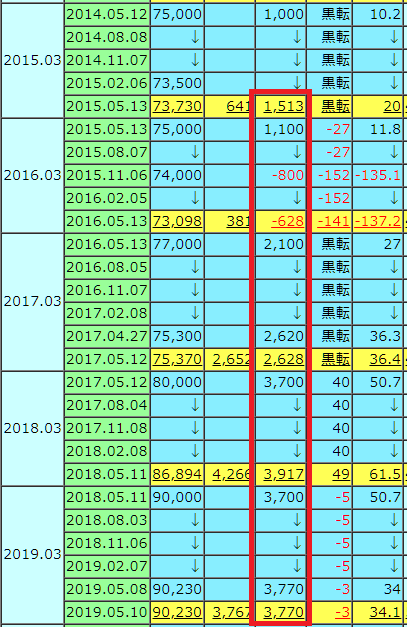

2015年後半の突っ込みの安値を除いても、2016年2月安値280円 → 2017年11月高値1,234円という変化は、低位株ならではのものです。この背景には、業績の変化がありました。下に示すのは、私たちが利用している業績・財務の分析シートで、会社発表の数字がすべて時系列で残っているので、特別な知識がなくても業績の変化と株価推移の関係をチェックすることができます。

2わかりやすく、赤い線で囲んだ「経常利益」の部分について説明します。

2016年3月期は当初1,100の黒字予想(単位=百万円、以下同様)から期の途中で下方修正、最終的には628の赤字でした。翌2017年3月期は2,100の黒字に転換の予想を出し、こんどは期の途中で2,620に上昇修正、ほぼその数字で確定しました。次の2018年3月期も利益を伸ばしています。

大騒ぎするような利益ではなくても、わるい状態から好転する変化は、株価に大きなインパクトを与えるというひとつの例です。ちなみに現在は、再び下げて安い位置に到達しているので、今後も株価推移と業績の変化を見ながらチャンスをさぐっていきます。

(3)材料の出現

多くの材料は、突発的に出現します。だから、予見することができません。

しかし、新日本理化のように「材料の出現で月足の形が歴然と変化した」場合は、長期上げトレンドのスタートを期待できます。

単に材料を評価するだけでは絶対に見えない将来予測が、月足の観察によって実現するのです。新日本理化は、材料に関係なく、株価推移の純粋な観察をベースに、将来の可能性を期待して眺めています。

5.流行を先取りする姿勢に利がある

安値圏から立ち上がる銘柄を探して選別投資する方法では、多くの場合、地味な位置にあって、なかなか話題に上らない状況で買い戦略をスタートします。

価格帯が低いだけに上昇の変化率は大きく魅力的なのですが、華やかな材料もなく、メディアも取り上げません。そんな銘柄を手がけていると、周囲からは「ゴミ拾い」などと冷やかされたりするでしょう。

でも、前述したように、下値不安の少ない状況で買いはじめるのは、とても有利です。多数のマーケット参加者は、話題として取り上げる価値がかなり高まってから“オススメ銘柄”“注目銘柄”のニュースで知って参戦するのですが、その段階ですでに、しばらくかかわってきた経験があり、新規参戦者が材料でコーフンするのを対岸から冷静に見ている状態です。

もちろん、どんなに冷静を装っても少なからずコーフンします。でも、長期波動の観察がベースとなっていれば、そんな熱い心を楽しむ余裕すらもてるでしょう。

「岡目八目」(おかめはちもく)という言葉があります。

囲碁で、対戦している本人よりも、そばで見ている第三者のほうが8目(8手)も先まで見通せる、それだけ冷静に状況を判断できる、という意味です。

ポジションを持っていれば、いやポジションを持とうと考えているだけで当事者です。盲点が生まれるのは必至。でも、取り組み方のちょっとしたちがいで、第三者の目をもてるようになるはずです。

デリケートな判断を求められる株式投資においては、わずかな差、小さな優位性が大きな結果に結びつきます。こういったことも、低位成長株の分散投資するスタイルの長所です。

☆低位成長株投資に関する動画(視聴無料)

林投資研究所YouTubeチャンネルには、低位成長株投資「FAI投資法」に関する動画が多数あります。時間があるときに、ぜひご覧ください。